Группа сенаторов США во главе с главой республиканского большинства Митчем Макконнеллом разработала законопроект, который, вспоминая популярный американский фильм, можно было бы назвать: «Гнев и ненависть в Вашингтоне», – пишет Алексей Кущ для Деловой столицы. – Первая его часть касается Ирана и мало интересна для нас, разве что вызовет любопытство у любителей «персидских котов». Но вот вторая часть законопроекта вызывает животрепещущий интерес ибо является модифицированным пакетом антироссийских санкций под названием: «Закон о противодействии российскому влиянию в Европе и Евразии от 2017 г.».

На первый взгляд может показаться, что тут, как писал некогда популярный ныне среди политической элиты Михаил Лермонтов, «смешались в кучу кони, люди». Тут тебе и Украина, и Сирия, и вмешательство в выборы президента США, и хакерские атаки на западные «серваки». Но это только на первый взгляд. По сути, мы имеем дело с инновационным законодательным снарядом, при написании которого, «друг» россиян, сенатор — республиканец, вероятно, подумал про себя: «Забил заряд я в пушку туго. И думал: угощу я друга! Постой-ка, брат мусью!».

Хмурое утро

Ведь если законопроект окончательно утвердят, РФ ждут невеселые времена. Почему так? Во-первых, санкционный пакет уже не будет представлять из себя разрозненный набор указов бывшего президента Обамы. Теперь — это санкции, так сказать по совокупности, учитывая всю «тяжесть содеянного». А значит, их поступательная отмена в случае выборочного выполнения Россией своих международных обязательства, станет невозможной.

Теперь у РФ не получится быть частично хорошей и добиться ослабления санкционного давления путем выполнения, например «Минска». Для возвращения в «клуб джентльменов» придется и «Минск» соблюсти, и Крым вернуть, и на чужих выборах не безобразничать и «баяны не рвать». Подобный подход, несомненно, является более системным и действенным. «Это почему Путин такой злой был…потому что у него нового пакета санкций не было. А теперь он добрым станет» — видимо, такой логикой и руководствовались сенаторы США.

Кроме того, в соответствие с новым законопроектом, санкции сможет отменить только Сенат, а не президент. Таким образом, «любить по-русски» у Дональда Трампа уже не получится. Не в его компетенции. Это такой тонкий намек от однопартийцев: тренируйся лучше на стене.

Сложный состав

Относительно санкционного наполнителя. Количество «ингредиентов» в нем заметно увеличилось (если сравнивать с действующим пакетом). Если ранее под удар санкций попали нефтяная и оборонная отрасли российской экономики, то отныне к ним могут добавить металлургию, газодобывающую, горнодобывающую отрасли, энергетику, транспорт. Срок привлечения российскими банками внешнего финансирования может сократиться до 14 дней вместо нынешних 30, что, по сути, позволит привлекать им только «ночные» ресурсы. Кроме того, могут ввести ограничения на инвестиции в российские государственные еврооблигации и облигации федерального займа. А это уже удар под дых, ведь указанные долговые обязательства опирались на крепкое плечо нерезидента.

Ограничения же на инвестиции в газо- и нефтетранспортную инфраструктуру (строительство, ремонт и обслуживание трубопроводов) и вовсе выглядят «бесчеловечно».

Ну а зеленый свет для министра финансов США, дающий ему право самостоятельно применять санкции в отношении российских юридических и физических лиц в случае подозрения их в пособничестве терроризму, вообще можно рассматривать как косвенную «предъяву» РФ в том, что она…. Ну, дальше вы поняли.

Вероятность принятия данного законопроекта достаточно высока. Вполне возможно, он станет той негласной монетой, которую Трампу придется «разменять» в обмен на замораживание ползучей процедуры импичмента.

Нас же во всей этой «битве титанов» интересует простой вопрос: в какой ущерб для российской экономики конвертируются эти новые санкции и когда будет достигнут тот болевой порог, при достижении которого в Кремле решат прекратить агрессию в отношении Украины.

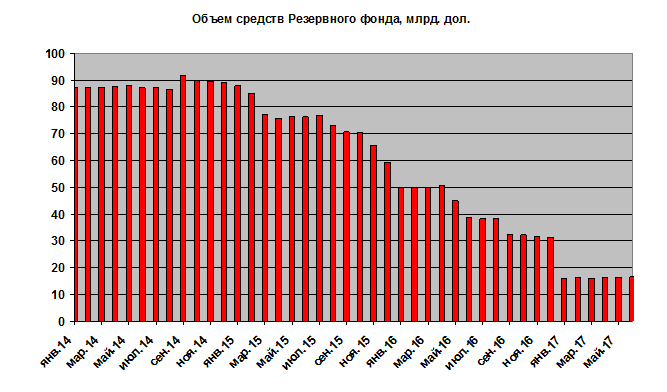

На данном графике показана динамика сокращения средств Резервного фонда РФ. По оценкам экспертов, его ресурсы будут истощены уже к концу 2017-го. Его активы с января 2014-го по июнь 2017-го сократились с $87 млрд до $16,5 млрд.

Трехступенчатую систему финансовой безопасности РФ выстроил бывший министр финансов федерации Алексей Кудрин, который занимал этот пост 11 лет с 2000-го. Именно он убедил создать Резервный фонд и Фонд национального благосостояния, в который отчислялись избыточные доходы от экспорта сырья. Резервный фонд — должен был покрывать дефицит социальных выплат в случае наступления кризиса и недостаточности плановых бюджетных поступлений. Это давало возможность избежать включения эмиссионного станка и решать социальные проблемы без резкой девальвации национальной валюты. Фонд национального благосостояния должен был являться источником увеличения социальных стандартов и первым редутом финансовой обороны.

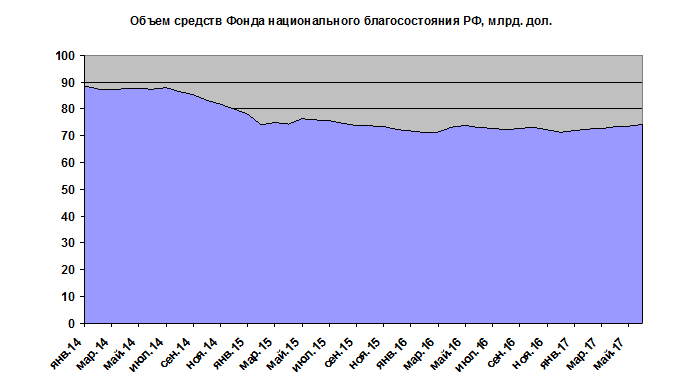

Второй «багратионовой флешью» стал Фонд национального благосостояния, призванный выступать источником увеличения социальных стандартов. Как видим, его размер еще далек от критического, но вот наполнение уже вызывает ряд вопросов, ведь за счет его активов происходит вливание ликвидности в крупные российские холдинги с сомнительной платежеспособностью.

По сути, этот фонд превратился в дойную корову для местного олигархата и пряник в руках Кремля для прикармливания лояльных элит. В абсолютный цифрах, Фонд национального благосостояния потерял за последние три года $14 млрд, сократившись с $88 до $74 млрд. Кстати, именно за счёт средств этого фонда в свое время выделялся печально известный «кредит Януковича».

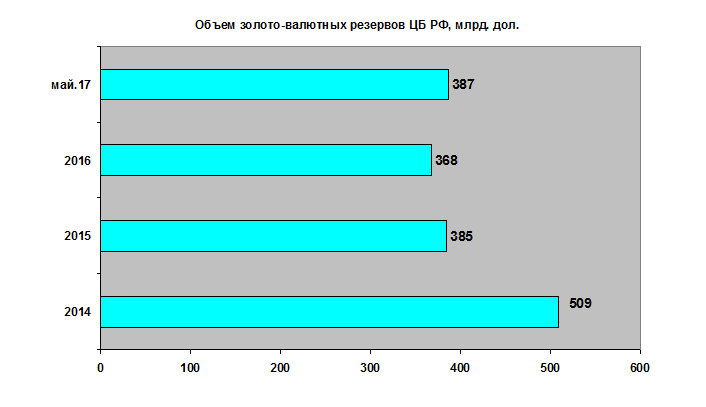

На третьем уровне, обеспечивающим финансовую стабильность РФ, — золото-валютные резервы ЦБ РФ, активно пополнявшиеся в «тучные» годы (2000-2008).

Как видим, на данный момент резервы российского центробанка в размере $387 млрд должны обеспечить выплаты внешнего долга государства и частных корпораций/банков в размере более $500 млрд, из них — почти $50 млрд уже в этом году. Здесь стоит учитывать экспортный потенциал РФ, который хоть и пошатнулся в последнее время, но обеспечивает стране позитивный торговый баланс. В среднем на выплату $80 млрд внешних долгов «уходит» примерно $10 млрд резервов. Остальные источники обеспечивает приток валюты на внутренний рынок от продажи нефти, газа, зерна и металла. Таким образом, для выплаты даже всей внешней задолженности россиянам потребуется потратить $70-80 млрд резервов Центробанка, которые таким образом сократятся до отметки ниже $300 млрд. В целом же за три кризисных года копилка ЦБ РФ уже «похудела» на более чем $120 млрд.

Мечты об автаркии

В последние годы РФ удалось выровнять динамику экономического роста, начав построение закрытой самодостаточной системы, работающей на внутренних ресурсах. Нобелевский лауреат Джозеф Стиглиц в свое время доказал, что эффективный закрытый рынок недоступный для внешних шоков можно построить при условии наличия населения численностью от 250 млн человек. Даже с учетом Казахстана и Беларуси в едином таможенном пространстве РФ сейчас значительно меньше. Тем не менее попытку такого построения пока нельзя назвать полностью провальной.

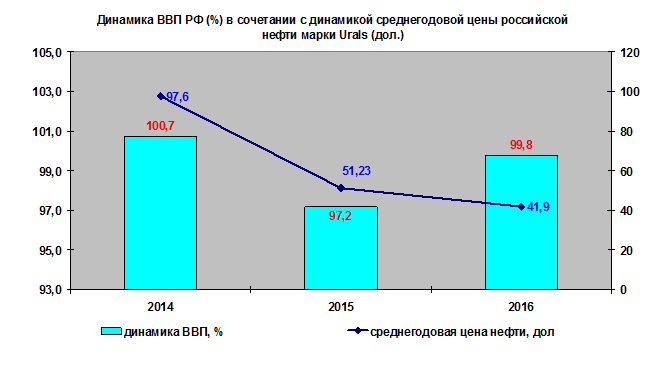

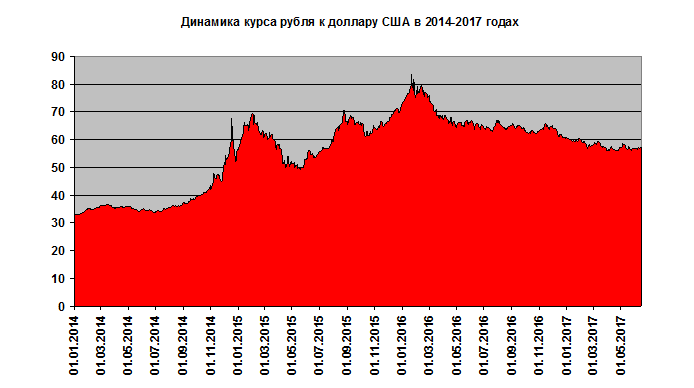

На графике четко видна динамика ВВП и ее зависимость от среднегодовой цены на российскую марку нефти Urals. После ценового шока в 2014 г., когда цена нефти снизилась почти вдвое (со $100 до $51), а ВВП страны от минимального роста перешел к падению (-2,8%), продолжившееся снижение мировых цен на углеводороды уже не оказало такого сильного воздействия на российскую экономику и темпы падения несколько замедлились, зафиксировав практически нулевой рост/падение (-0,2%). То же самое можно сказать и про динамику курса рубля.

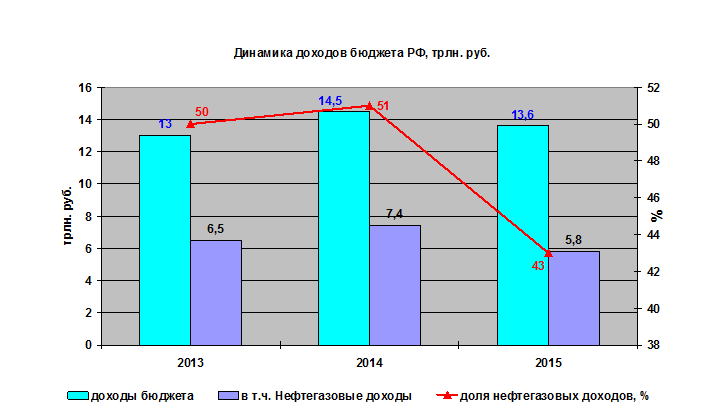

После резких обвалов, начиная с осени 2014 г. и пика падения в январе — марте 2016-го, с мая прошлого года, можно сказать, наблюдается «боковой» тренд. Если рассмотреть динамику федеральных доходов, то мы заметим, что снижение доли «нефтедолларов» в их структуре замещается с помощью двух-трех курсовых «обвалов» и умеренной инфляции, когда девальвационно-инфляционный компонент позволяет частично заместить утраченные реальные доходы от экспорта энергоносителей в виде обесцененной рублевой массы. Как бы то ни было, в абсолютных цифрах доходы государственного бюджета практически не изменились.

Как видим, доходы государственного бюджета РФ колеблются в пределах 13-14 трлн руб., при этом доля нефтегазовых доходов снизилась с 6,5 трлн руб. до 5,8 трлн руб., а их доля в структуре общегосударственных доходов сократилась с 6,5 до 5,8%. Возможность сохранения доходов государственного бюджета РФ на постоянном уровне была получена за счет девальвации рубля за указанный период.

В целом эффект от снижения цен на углеводороды составил для РФ «минус» 7 трлн руб., или $100 млрд в год, или $300 млрд за весь «санкционный» период. По сути — это и есть максимально действенные санкции, действие которых не прописано ни в одном законодательном акте США.

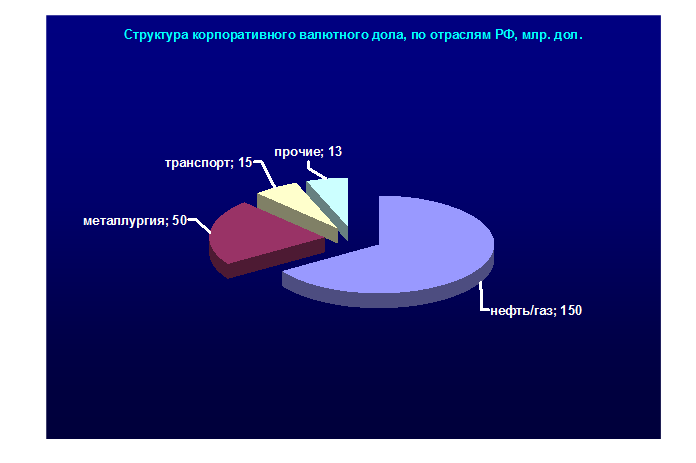

Единственное, что может вызвать реальные опасения аналитиков, — это состояние корпоративного долга, который превышает $220 мдрд и с погашением которого могут возникнуть секторальные сложности.

Особые опасения вызывают компании нефтегазового комплекса, которые не только пострадали от снижения мировых цен на их продукцию, но многие из которых попали в санкционные списки, а также тиски санкционных ограничений, особенно в части привлечения инвестиций и покупки новых технологий. Их валютная задолженность составляет порядка $150 млрд. На втором месте металлургия — примерно $50 млрд. Внешняя задолженность прочих отраслей экономики не является критичной. Вся перечисленная выше информация нужна нам для понимания механики санкций. Их можно распределить по следующим группам.

Вашингтонский план

Официальные санкции — те, что фигурируют в официальных документах. Их степень воздействия, как правило, невелика. Владимир Путин, например, скромно оценил их кумулятивное воздействие на экономику России в $50 млрд за весь период действия.

Неофициальные, выражающиеся в снижении мировых цен на нефть и природный газ. Основной двигатель этих санкций — новая энергетическая политика США, базирующаяся на двух китах: обеспечение внутренних потребностей штатов углеводородами собственной добычи; экспорт нефти и сжиженного природного газа (СПГ) на традиционные рынки России. Например, Китай, как заявило агентство Bloomberg, достиг договоренности с США (переговоры Си Цзиньпина и Дональда Трампа в апреле этого года) о поставках СПГ в Китай, вследствие чего Поднебесная утратила интерес к строительству второй ветки «Сила Сибири -2» и поставкам газа из Сахалина (западный и восточный маршруты).

Третий уровень санкций — самоцензура инвесторов, которые в своих бизнес-моделях работы на российском рынке всегда будут закладывать риск очередной аннексии, например появление русских танков в Даугавпилсе. О масштабах этого вида санкций говорит такой примечательный факт: в 2013 г. с учетом сделки по «Роснефти» Россия заняла третье место в мире после США и Китая по объему привлеченных прямых иностранных инвестиций и привлекала порядка $79 млрд. А уже в 2014 г. (после известных событий) объем иностранных инвестиций в РФ сократился на 70%, до $19 млрд.

Как иллюстрацию, можно еще вспомнить попытку россиян выпустить еврооблигации в мае 2016-го: в 10-летние бумаги с доходностью 4,75% было привлечено всего 1,75 млрд, при чем 30% покупателей были «местными» инвесторами. Но это по официальной версии. А в реальности, учитывая подставных игроков, — абсолютное большинство. То же самое можно сказать и об оттоке капитала из страны, который также является следствием «самоцензуры»: в 2014-м он составил $153 млрд, в 2015-м — $56,9 млрд, в 2016 — по предварительным оценкам, $40 млрд.

Санкционная политика США является уникальным примером «гибридной» финансовой войны. Здесь то же есть свои «зеленые человечки», вежливые люди», «аннексии» и вся эта «пьеса» по законам жанра должна закончиться громкими «аплодисментами» в «колонном зале».

Пока мы наблюдали действие финансовых «зеленых человечков». На подходе — финансовые «аннексии». А в запасе ещё остается «мать всех финансовых бомб»: возможность отключения российского финансового рынка от системы международных платежей SWIFT. Об этом пока никто не говорит вслух. Во всяком случае на официальном уровне. Но риск подобной «санкции» в будущем всегда будет нависать над Россией. Пример Ирана показывает, сколь подобные действия могут быть болезненными.

Увидев, что российская экономика адаптировалась к длительно низким ценам на энергоресурсы, США начали «бить» по другим целям. На данном этапе их цель — вытеснить россиян с китайского рынка, сократить технологические возможности РФ строить обходные трубопроводы, резко ограничить финансирование ключевых отраслей экономики (нефть/газ, металлургия, транспорт) вплоть до угрозы отдельных корпоративных и банковских дефолтов. Ключевая цель здесь: заставить Россию распечатать оставшиеся резервы Центробанка и Фонда благосостояния, провести еще несколько курсовых «обрывов» рубля, не дать российской экономике перейти пусть даже к минимальному росту и заморозить ее на ползучих темпах падения (-2, -3%), то есть в состоянии стагнации.

В таком случае к текущим потерям в виде оттока капитала в пределах $40-50 млрд, потере нефтегазовых доходов бюджета в размере 100 млрд, добавятся еще и затраты, направленные на избежание корпоративных дефолтов и убытки от сокращения альтернативных рынков сбыта. Все это может подтолкнуть рубль к очередному падению и принятию правительством максимально непопулярного решения: провести «заморозку» социальных стандартов, которые в последние годы сокращались на 3-6% в реальном выражении, а теперь могут быть зафиксированы еще и номинально.

Финальный аккорд, скорее всего, планируется на 2019-2020 гг. Георгиевский зал Большого Кремлевского дворца, бурные аплодисменты, занавес. Ведь именно в этом зале и прозвучала эпохальная «Крымская речь Владимира Путина», и пошел отсчет дням гибридной санкционной войны.